一般纳税人转登记为小规模纳税人的其他事宜,按照《国家税务总局关于统一小规模纳税人标准等若干增值税问题的公告》(2018年第18号)、《国家税务总局关于统一小规模纳税人标准有关出口退(免)税问题的公告》(2018年第20号)的相关规定执行。

答:转登记日前连续12个月(以1个月为1个纳税期)或者连续4个季度(以1个季度为1个纳税期)累计应税销售额未超过500万元。纳税人转登记日前经营期不满12个月或者4个季度的,按照月(季度)平均应税销售额估算累计应税销售额。

答:转登记为小规模纳税人无行业限制,符合条件的一般纳税人均可办理,但明确规定必须登记为一般纳税人的情形除外,如:根据相关规定成品油零售加油站一律认定为增值税一般纳税人,因此成品油零售加油站不能转登记为小规模纳税人。

答:转登记后,按月申报纳税人自下月开始、按季申报纳税人自下一季度开始,按照小规模纳税人适用简易计税方法计税。转登记当期,仍按照原一般纳税人的有关规定计税。

答:纳税人在转登记后可以继续使用现有税控设备继续开具增值税发票,不需要缴销税控设备和增值税发票。转登记纳税人除了可以开具增值税普通发票外,在转登记日前已做增值税专用发票票种核定的,还可以继续通过增值税发票管理系统自行开具增值税专用发票。

答:根据《国家税务总局关于统一小规模纳税人标准等若干增值税问题的公告》(国家税务局总局公告2018年18号)规定,转登记纳税人尚未申报抵扣的进项税额,以及转登记日当期的期末留抵税额,计入“应交税费—待抵扣进项税额”科目中核算。

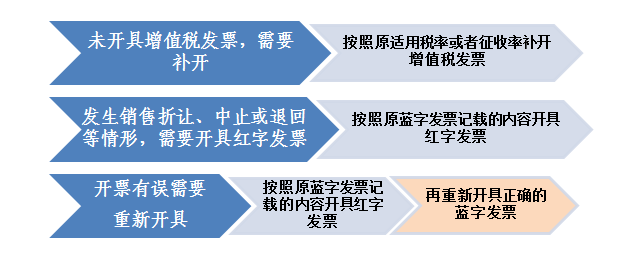

答:转登记纳税人发生上述行为,需要按照原适用税率,在互联网连接状态下开具增值税发票。按照有关规定不使用网络办税的特定纳税人,可以通过离线方式开具增值税发票。具体情况如下:

答:转登记纳税人在一般纳税人期间销售或者购进的货物、劳务、服务、无形资产、不动产,自转登记日的下期起发生销售折让、中止或者退回的,调整转登记日当期的销项税额、进项税额和应纳税额。转登记纳税人因税务稽查、补充申报等原因,需要对一般纳税人期间的销项税额、进项税额和应纳税额进行调整的,按照上述规定处理。

答:纳税人转登记为小规模纳税人后,如连续12个月或者4个季度的销售额超过500万元,则应按照规定,再次登记为一般纳税人。部分纳税人在2019年先申请转登记为小规模纳税人,后又登记成为一般纳税人。在2020年内,只要符合转登记日前连续12个月或者连续4个季度累计销售额未超过500万元的条件,仍可由一般纳税人转登记为小规模纳税人。