一、扩大小规模纳税人自行开具增值税专用发票试点范围。

二、扩大取消增值税发票认证的纳税人范围。

三、本公告自2019年3月1日起施行。

为了贯彻落实党中央、国务院决策部署,进一步优化营商环境,支持民营经济和小微企业发展,便利纳税人开具和使用增值税发票,现决定扩大小规模纳税人自行开具增值税专用发票试点范围、扩大取消增值税发票认证的纳税人范围。有关事项公告如下:

国家税务总局

关于扩大小规模纳税人自行开具增值税专用发票试点范围等事项的公告

1扩大小规模纳税人自行开具增值税专用发票试点范围。

试点纳税人销售其取得的不动产,需要开具增值税专用发票的,应当按照有关规定向税务机关申请代开。

试点纳税人应当就开具增值税专用发票的销售额计算增值税应纳税额,并在规定的纳税申报期内向主管税务机关申报缴纳。在填写增值税纳税申报表时,应当将当期开具增值税专用发票的销售额,按照3%和5%的征收率,分别填写在《增值税纳税申报表》(小规模纳税人适用)第2栏和第5栏“税务机关代开的增值税专用发票不含税销售额”的“本期数”相应栏次中。

2扩大取消增值税发票认证的纳税人范围。

增值税发票选择确认平台的登录地址由国家税务总局各省、自治区、直辖市和计划单列市税务局确定并公布。

3本公告自2019年3月1日起施行。

特此公告。

国家税务总局

2019年2月3日

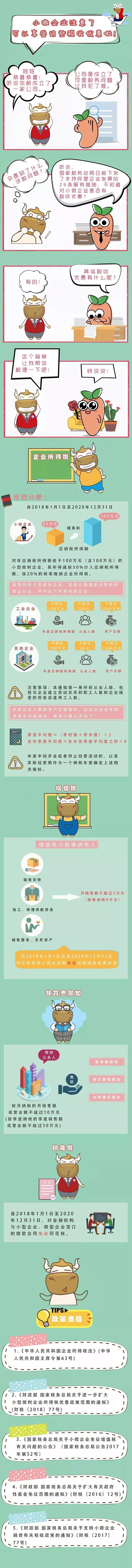

小规模纳税人享受的企业不止这一项,2019年小微企业标准大幅放宽!1月1日起实施,有效期三年!以及上周通知的增值税起征点提至10万,小微企业所得税负降至5%和10%!政策太有利了,快来看下:

政策内容:

一是大幅放宽可享受企业所得税优惠的小型微利企业标准,同时加大所得税优惠力度,对小型微利企业年应纳税所得额不超过100万元、100万元到300万元的部分,分别减按25%、50%计入应纳税所得额,使税负降至5%和10%。调整后优惠政策将覆盖95%以上的纳税企业,其中98%为民营企业。

【解读】第二十八条 符合条件的小型微利企业,减按20%的税率征收企业所得税。

1.小型微利企业年应纳税所得额不超过100万元部分,减按25%计入应纳税所得额,税负降至5%(应纳税所得额×5%=应纳税所得额×25%×20%)

【例】小型微利企业2019年度年应纳税所得额90万,应纳企业所得税税额=90×25%×20%=4.5万

附2018年度政策,应纳企业所得税税额=90×50%×20%=9万元

新政策税负直接减半。

2.小型微利企业年应纳税所得额100万元到300万元的部分,减按50%计入应纳税所得额,使税负降至10%(应纳税所得额×10%=应纳税所得额×50%×20%)

【例】小型微利企业2019年度年应纳税所得额220万,应纳企业所得税税额=100×25%×20%+(220-100)×50%×20%=5万+12万=17万

附2018年度政策,应纳企业所得税税额=220×25%=55万元

新政策税负降低(55-17)/55=69%

3.以后续财政部和国家税务总局发布文件为准

二是对主要包括小微企业、个体工商户和其他个人的小规模纳税人,将增值税起征点由月销售额3万元提高到10万元。

【解读】

1.政策主体范围:小微企业、个体工商户和其他个人的小规模纳税人,关注后续政策对其他个人范围规定。

附:在增值税起征点3万元政策“年代”,实务中只有其他个人采取一次性收取租金的形式出租不动产享受3万元免增值税政策。

2.增值税起征点由月销售额 3万元提高到10万元:换成按季纳税增值税起征点30万元,还有等政策明确“分别核算销售货物或者加工、修理修配劳务的销售额和销售服务、无形资产的销售额是不是分别享受”,如果是分别享受,就是季度60万元的标准。

3.结合第一条政策企业所得税政策,确实普惠性减税措施,绝对点赞。

4.以后续财政部和国家税务总局发布文件为准

三是允许各省(区、市)政府对增值税小规模纳税人,在50%幅度内减征资源税、城市维护建设税、印花税、城镇土地使用税、耕地占用税等地方税种及教育费附加、地方教育附加。

四是扩展投资初创科技型企业享受优惠政策的范围,使投向这类企业的创投企业和天使投资个人有更多税收优惠。

五是为弥补因大规模减税降费形成的地方财力缺口,中央财政将加大对地方一般性转移支付。