税务局通过电子底账系统信息核查等,最终找到了答案:S商贸公司利用“富余票”对外虚开!最后对S商贸公司等21户涉案企业追缴税款及滞纳金1110余万元,处罚金257万元,追缴S商贸公司违法所得400万元,公司负责人被判处六个月至八年不等有期徒刑!

湖南省永州市冷水滩区税务机关根据电子底账系统显示,同一份发票,开票企业电子清单中货品为手机,但Y公司已抵扣发票的纸质清单货品却均为汽车配件,进销项不一致。

对永州Y汽车零部件公司实施核查,确认该公司通过接受虚开发票和货品清单造假的方式,虚抵增值税进项税款769.6万元。税务机关依法对该企业作出追征税款769.6万元,加收滞纳金158万元的处理决定。

上面的案例只是被电子底账查出来的冰山一角!

什么是电子底账?

电子底账系统建立了及时、完整、准确的发票电子底账库,即开具发票信息库,纳税人开具的发票的全票面信息,包括汉字和数字内容都会实时加密上传,生成电子底账库。

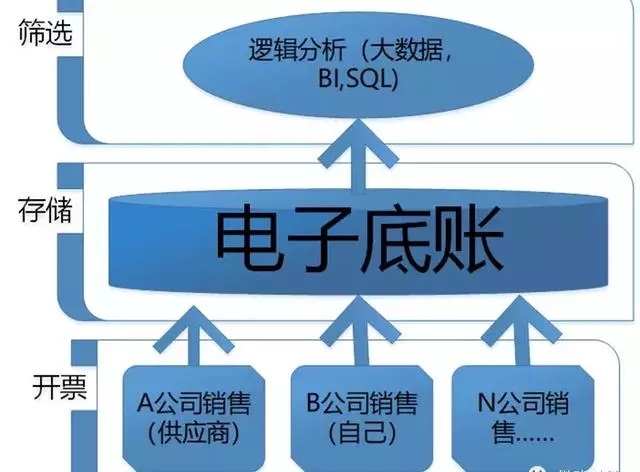

电子底账的使用涉及到三层:

第一层开票:各企业都要通过增值税开票系统开票,这个发票信息将传递到电子底账系统。

第二层存储:电子底账系统接收到所有公司的发票信息,这个信息是全国联网的。

第三层筛选:税务局可以通过各种技术,对电子底账里的数据进行分析,这是稽查选案时的一个重要工具。

电子底账为什么这么厉害?

应用互联网手段

税务机关实时采集,监控纳税人开具情况,及时分析发票异常、申报异常的纳税人,通过互联网税务机关还可以调整离线开票参数控制,通过远程控制纳税人税控系统,暂停其开票,快速处理防范税务风险。

一个系统,两个覆盖

新系统实现了一般纳税人和小规模纳税人均可以通过一个系统开具增值税专用发票、增值税普通发票、机动车销售统一发票和增值税电子普通发票、增值税卷式普通发票。

全国统一发票验票平台

新系统向一般纳税人提供进项税专用发票数据,向受票方及相关第三方提供普通发票数据查验服务,实现发票真票真开,会计人员,纪检人员,审计人员均可以通过计算机快捷对每一张发票查验,核对。

大数据分析

税务部门实时采集包括交易双方的名交易商品名称,交易金额,数量,单位等内容信息,及时准确完整。

电子底账的威力在进一步显现

根据国家税务总局公告2016年第23号的规定,企业开发票必须要录入税收分类编码,企业在开票的时候,你的货物或者服务,是通过税收分类编码,进入了电子底账系统。

想象一下:税务局想知道某企业的所有采购和销售数据,他怎么做?

在电脑面前输入企业的税号,按回车键,电脑立即展现所有的该企业所有的采购发票与销售发票明细记录:

你采购了多少水电气,到哪个饭店吃饭花了多少钱,什么时候去哪个宾馆住宿花了多少钱。。。。。。

细节有:时间,开票方,产品或服务分类,数量,价格,金额,还有你销售了什么,包括,销售给谁的,什么时候销售的,数量,价格,金额等等,

想想是不是很可怕。。。。。。

现在,企业在税务局面前真的没有秘密。

01

1.因此企业只有真实的、准确的取得进项发票,并同样真实的、准确的开具销项发票,才是根本解决企业的税负重的问题,企业才可安全地长久经营下去。

2.税务机关通过数据分析筛查问题企业,现在不仅仅是强化会计人员做账技巧的时代,更是税务稽查大数据分析的时代。

3.切记不要设置“两套账”“多套账”,自己所在公司的会计凭证、账本等不要随意销毁。

4.千万不要用个人卡收款付款。

凡当日单笔或累计交易超过5万元以上金融机构都要送交大额交易报告(以“合理怀疑”为基础开展工作),大额交易的个人卡已经被重点监控。私设小金库是很危险的。

5.财务人员务必记住三句话:做好账、开好票、报好税!

以上就是上海韧启小编为大家讲解的内容,如果您想了解更多资讯可以与我司取得联系,如果您有公司注册、商标注册、人事代理、年审、做账、审计、报税、项目申请审批等其他方面的疑问,可以在下方留言哦~